搜索

物联天下 传感先行-炜盛科技-汉威科技集团成员企业

物联天下 传感先行-炜盛科技-汉威科技集团成员企业

美股10天熔断4次,金融危机或至?

近期,新冠病毒和油价左右夹击造成美股暴跌。过去10天内,3月9日、12日、16日和3月19日,美股共经历了4次熔断。这是美股自1987年引入熔断机制以来史上第五次熔断。

可怕的是这四次美股熔断的影响将是持久而深远的,因其背后是人们恐慌情绪升级和经济衰退,甚至几个月之后,可能会遭遇严重的金融危机。

3月16日,川普表示,疫情可能要到7月、8月或更晚些时候才会结束,美国可能正在步入经济衰退。据不完全统计,美股熔断后,巴西、泰国、菲律宾、韩国、加拿大、巴基斯坦和印尼等多国股市相继经历熔断,全球衰退风险上升。

尽管美国纷纷出手降息和提拨预算以减低对经济的冲击,但市场并不领情,市场信用压力增大,全球股市整体依旧是下行趋势。

而在疫情肆虐全球和金融危机或至的环境下,聚焦到处于动荡中但备受关注的全球电子产业。停产成了疫情风暴中的企业眼下唯一的选择,但在经济全球化的时代,停产很可能意味着引起整个产业链的蝴蝶效应。

天下局势风云变幻,伴随新势力的崛起和旧势力的瓦解,全球电子产业格局或由此改写。

图片源自网络

半导体产业:半导体指数狂跌,产业链震荡

美股熔断下,半导体指数狂跌。3月9日,首次熔断出现后,美股芯片股受挫,费城半导体指数下跌139.15点,跌幅8.19%。Marvell跌超10%,超威半导体(AMD)跌超9%,美光科技跌超9%,台积电跌超6%,英特尔跌近7%。

图源:富途牛牛

长期来看,基于全球半导体产业链的震荡,后续资本在半导体的投入信心恐怕不足。

首先,全球半导体产业的基地——韩国,其疫情恶化让全球电子产业链提心吊胆。大邱市和庆尚北道,不仅是韩国的疫情重灾区,还是韩国的制造业中心,其下属的龟尾市被称为韩国“硅谷”,龟尾工业园更是聚集了三星电子、SK海力士、LG电子韩国三大半导体巨头的工厂,还有一众电子器材等制造企业。

虽然目前,韩国疫情基本可控,其电子、半导体企业开始复工复产,形势相对欧美较好。但一旦韩国疫情进一步升级,对全球电子和半导体产业的影响将难以想象。根据Statista的数据,2019年,三星电子、SK海力士两家公司分别占据全球半导体市场12.5%和5.4%份额,位列第二和第三。而在整个NAND领域,三星电子加上SK海力士,韩系厂商市占比为45.1%,接近半壁江山;在DRAM领域,三星和SK海力士的占比高达72.7%。

其次,疫情在欧美全面爆发,对产业需求端产生了一定的负面影响,未来是否持续受影响,有赖于欧美国家对疫情的防御控制情况。如果美欧疫情持续恶化,可能会造成半导体需求端的减少,影响到中日等制造国产品的出口。

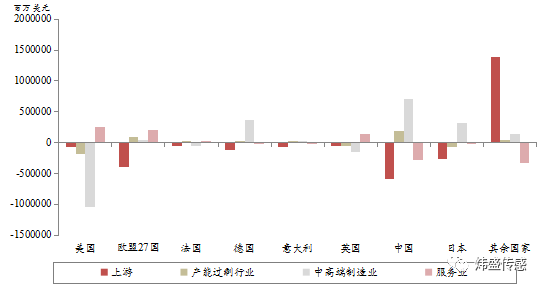

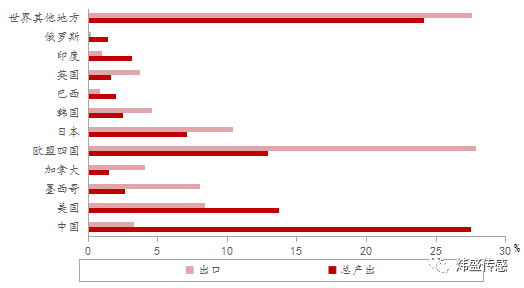

目前,全球的产业链呈现明显的“三元格局”:美国、欧盟、英国是以服务业为主要输出的经济体,中国、日本、德国、意大利是以中高端制造业为主要输出的经济体,而其他国家则总体以上游产品为主要输出标的。

产业链中美欧输出服务业、中日德日输出中高端制造业

(资料来源:万得资讯,中银证券)

在疫情和股市下行的夹击下,2020年半导体产业恐怕不乐观,参考1997年的金融危机。业内观察家、分析人士喜欢将整个半导体的发展看作是螺旋式上升,也就是具有一定的周期性,而1997、98年,遭遇金融危机蹂躏的两年,全球半导体就处于周期的悲观处。销售量方面,1997年全球半导体销售额为1372亿美元,但增速还是正4.0%,相较于1994、1995年两个暴增32.2%和41.8%的数据来说,96年的-8.7%和97年的4.0%的确很难看,98年更是变成了-7.7%;投资方面,1997年全球半导体资本支出下降了11%,1998年更是下降了25%。

另外,半导体行业或将出现转折点,中国将向上游高端领域转移。

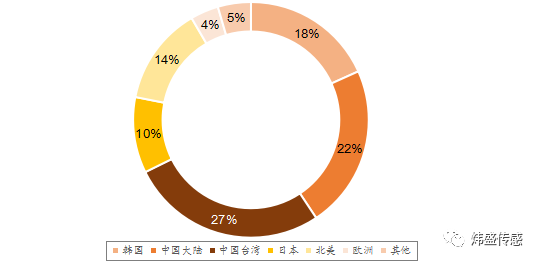

中国在全球是一个非常主要的电子元器件供应国。根据SEMI的最新数据,2019年中国在全球半导体设备市场中以49%的市场份额占据绝对领先地位,其中中国台湾和中国大陆分别占27%和22%。

全球半导体设备市场中国占据绝对领先地位

(资料来源:SEMI,中银证券)

现在疫情对中国电子产业链的影响正在过去。随着中国疫情的逐步控制,陆续复工复产,这一产业链的中游环节的供应已不再是问题。而随着新冠肺炎的主战场从中国转移至海外,在海外需求及消费的高度不确定性下,海外厂商可能已经从供应转成了需求。因此,中国的电子生产链在长期存在不断向高端制造及上游转移,打通产业链的需要。

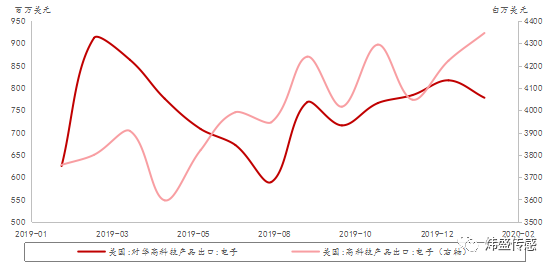

美国对华高科技电子产品出口增速下滑

(资料来源:万得资讯,中银证券)

汽车电子产业:欧洲、日本受冲击,中国有望进入发展黄金期

汽车产业链受到此次疫情的影响非常大,尤其是生产主力日德。当前来看,德国及日本更多以汽车及运输设备出口为主,而日本的新冠肺炎患病人数还在匀速增长,德国的新冠肺炎则已成加速度增长之势。如果日德的疫情持续,将很有可能对其本土汽车品牌的产出构成负面影响。

2018年全球汽车业:在总额中所占的比例;

资料来源:IMF,中银证券

而处于欧洲疫情风暴中心的意大利,也同样打击欧洲的汽车产业。供应链的中断始终威胁着汽车行业。在一名工人检测出新冠病毒呈阳性后,意大利汽车轮胎制造商倍耐力宣布,该公司位于意大利北部的工厂将减产数日。西雅特工会代表马蒂亚斯·卡内罗直言,该公司的供应链正面临中断的影响,如果因零部件供应问题而不得不减产,西雅特将进行临时裁员,裁员可能会持续2-5周,影响该工厂约7000人。

但相比于欧洲、日本的水深火热,汽车电子产业基本实现全面复工的中国则有望进入发展黄金期。

如今,中国疫情基本控制住了,产业复工复产正在有序进行时,汽车电子产业基本实现全面复工。而在汽车产业链上,中国的作用一直不容小窥,中国汽车部门总产出规模占到全球总产出的5%~6%。故在此疫情契机下,中国或将迎来弯道超车机遇。

另外,日前,特斯拉计划在其价值20亿美元的中国工厂增加某些汽车零部件的产能,以推动其在全球最大汽车市场的供应链本地化,也将加速我国汽车电子产业发展。

特斯拉给中国的汽车零部件生产企业带来的,不仅仅是采购量,而是供应链的大变局,就像十年前的iPhone。特斯拉效仿苹果采用垂直采购模式,几年来,特斯拉的一二级供应商数量从200家增加到600家,极大地降低了成本,传统车企如果不跟进,必然降低竞争力;如果跟进,就必须改造供应链,加大垂采比例。

对于国内汽车电子产业链而言,在智能终端成长动能逐渐趋缓的情况下,特斯拉销量快速飞跃又带动其他后进新能源车品牌的争相效仿,有望成为国内智能终端供应链的重要车载端突破口。而新能源汽车的发展又会带来半导体使用量的大增,比如电池、BMS等,预计汽车IC市场规模2021年超过400亿美金的体量,国内供应链可以插入的大概有9亿美金,复合增速有60%。

经济冲击下,全球电子产业链大体并不会重构

经济冲击几乎已经成了板上钉钉的问题,但全球电子产业链大体并不会重构,而是大体上受到冲击,部分国家和部分领域将迎来发展机遇。

目前,日韩、欧美等国的停工停产不算特别严重,还不至于改变产业链。而且再工业化也会以制造升级为基础有序推进,这个过程不会过度,发达国家并不太可能为了规避类似疫情风险而进行产业链的大规模回迁。

对于发达国家来说,增长必然重要,但成本也同样是非常重要的一部分。例如,对于美国这种发展已足够充分的经济体来说,消费通常会表现出充足的价格弹性。当物价上涨后,则私人消费往往会因而减缓,从而影响增长。而能够把发达国家的通胀维持在低位的,往往是以中国为代表的产业链的代工环节。

产业链回迁这个事情,对于美国来说应该是弊大于利的。尽管看上去,跨国公司的产地回迁可以降低其进口金额,然而,对于美国这种劳动力有限的经济体来说,劳动力过度扑在A点必然会带来生产效率的极大下降以及商品供给的向下调整。

因此,我们认为疫情对全球产业链不会构成太剧烈的影响,只会就目前的模式存在一些微调。